Alkohol znany jest ludzkości od dawna. Dlaczego zatem napój, który jest tak powszechny i niemal każdy potrafi go wykonać we własnym domu ma być inwestycją? Paradoksalnie coś tak powszechnego jak butelka wina może być doskonałą inwestycją i sposobem na dywersyfikację kapitału. Jednoznacznie i stabilnie zjawisko to potwierdzają cykliczne aukcje unikatowych butelek w Sotheby's czy Christies, które rozpalają wyobraźnię inwestorów. Są one doskonałym przykładem na zainteresowanie winem. Z drugiej strony dystrybutorzy oraz producenci tego trunku na szeroką skalę coraz częściej notują spadki. Oznacza to wahania na rynku akcji i aktywów. Natomiast wielu właścicieli lokalnych winnic, widząc spadki sprzedaży kolejnych roczników alkoholu, rozszerza swoją ofertę o zwiedzanie i degustację i otwiera się na turystów na wzór szkockich destylarni. Zatem czy warto inwestować w wino? Czy zakup wina ciągle się opłaca?

Czy zakup wina to dobra inwestycja?

Dużo w tej kwestii zależy od posiadanej wiedzy oraz kapitału. Czy mówimy tu o zakupie unikatowej butelki na ekskluzywnej aukcji? A może preferujemy wina, przykładowo z maltańskich winnic, które produkowane są w bardzo niskiej ilości butelek i już w chwili wejścia do dystrybucji mają sporą wartość? Tu ręcznie przekręca się butelki w trakcie dojrzewania czy umieszcza korek.

Winnica Marsovin, fot. JB i PG

Warto rozważyć, czy inwestujemy w ten szlachetny trunek aby stworzyć kolekcję. A może jest to jeden ze sposobów dywersyfikacji kapitału. Czy kupujemy butelkę wina, czy też interesują nas instrumenty finansowe oraz akcje. Wówczas obszarem zainteresowania jest giełda.

A może inwestycja w wino może przybrać formę kupna winnicy w słonecznych Włoszech czy Hiszpanii i budowania własnej marki lub kontynuowania dawnych tradycji? Warto rozważyć, czy wino to sposób na biznes, czy przepis na życie.

1. Inwestowanie w wina i rynek win inwestycyjnych, czyli jak kupować wino?

Wina inwestycyjne to te, które mają potencjał wzrostu wartości w przyszłości, zarówno ze względu na swoją jakość, jak i rzadkość. Na rynku istnieją butelki, które w momencie zakupu mają wysoką wartość, ale z biegiem czasu ich cena może wzrosnąć.

fot. napareserva.com

Często są to wina z renomowanych winnic, np. z Bordeaux, Burgundii, Toskanii, które produkują limitowane edycje w małych ilościach. Wino inwestycyjne to także rzadkie butelki, które stały się ikonami, np. Romanée-Conti, które osiągają rekordowe ceny na aukcjach. Co ciekawe, w większości to czerwone wino.

Potencjał inwestycyjny fine wine

Inwestowanie w wina inwestycyjne wiąże się z ryzykiem, ale przy odpowiednim doborze win, takich jak Château Lafite Rothschild czy Pétrus, inwestorzy mogą liczyć na wysokie stopy zwrotu. Najdroższe wino na świecie to Domaine de la Romanée-Conti 1945, które w 2018 roku sprzedano na aukcji za ponad 2 miliony złotych. W 2018 roku butelka Château Lafite Rothschild 1982 osiągnęła cenę 54 tysięcy zł na aukcji. Takie unikaty mają także walor kolekcjonerski. Co ważne wina z Bordeaux czy Petrus zyskują z czasem na wartości.

2. Aukcje win i unikatowe ceny

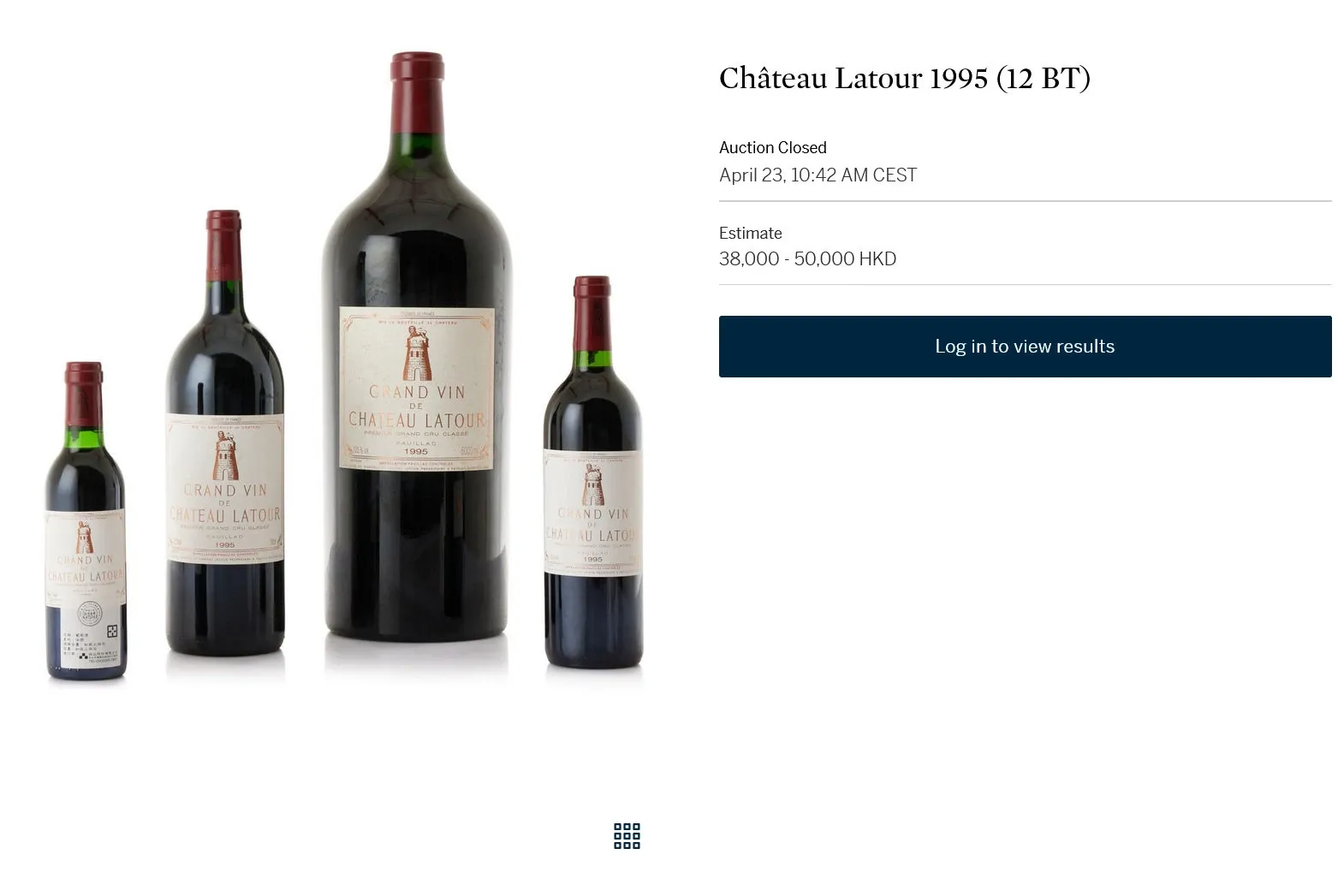

Aukcje win to jedno z miejsc, w którym można zainwestować w najdroższe i najrzadsze egzemplarze. Najdroższym winem sprzedanym na aukcji było Château Lafite Rothschild 1869, które osiągnęło cenę 233 000 USD za butelkę podczas aukcji w 2010 roku. Na licytacjach takich jak w Sotheby’s czy Christie’s, można znaleźć butelki z limitowanych edycji, rzadkie wina rocznikowe czy unikatowe kolekcje.

Aukcja unikatowych win Sotheby's Hong Kong, fot. sothebys.com

Czy warto inwestować w wino kolekcjonerskie?

Wina, które osiągają tak wysokie ceny, są często postrzegane jako alternatywna forma inwestycji. Warto jednak pamiętać, że nie każde wino stanie się "unikatem". Inwestorzy muszą znać temat, aby dokonać właściwego wyboru. Roczne zyski z inwestycji w unikatowe wina mogą wynosić od 8 do 15%, w zależności od rocznika i renomy winnicy. Jednak aby inwestować w unikaty z aukcji, warto mieć wiedzę o historii, trendach i winnicach. Dlatego tu wygra prawdziwy kolekcjoner.

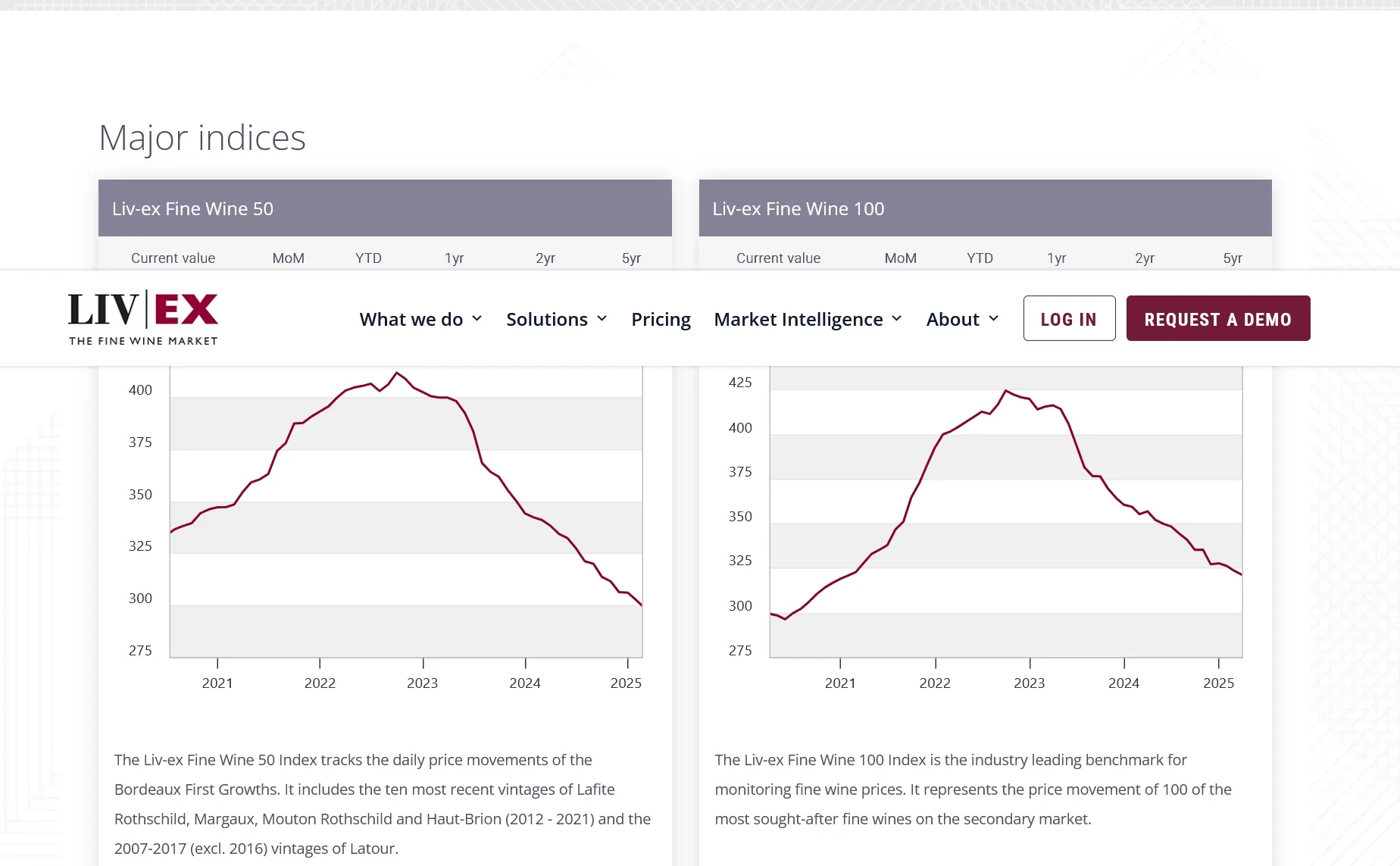

3. Inwestowanie w indeksy i akcje firm

Alternatywą dla fizycznego zakupu trunku jest inwestowanie w indeksy i akcje firm związanych z produkcją wina. Istnieje Liv-ex Fine Wine 100 Index, który śledzi ceny 100 najcenniejszych win na rynku. Inwestowanie w indeksy daje inwestorom możliwość uczestniczenia w rynku wina bez konieczności posiadania fizycznych butelek. Można także inwestować w akcje firm produkujących wino, takich jak Treasury Wine Estates, Concha y Toro czy Pernod Ricard.

Potencjał inwestycyjny, który warto sprawdzić

Indeksy win odnotowały wzrost o około 130% w ciągu ostatnich 10 lat, a inwestowanie w akcje firm winiarskich może przynieść stabilne zyski, szczególnie w firmach o globalnym zasięgu. Akcje firm produkujących wino daje również dostęp do dywidend, które mogą być atrakcyjnym źródłem dochodu pasywnego. Natomiast co ważne, obecnie indeksy mają trend spadkowy.

Wykresy indeksu Liv-ex mają tendencję spadkową, fot. www.liv-ex.com

4. Inwestowanie w zakup własnej winnicy, czyli jak tworzyć i przechowywać wino

Kupno winnicy to inwestycja w nieruchomości, która może stać się pasją życia. Inwestorzy, którzy zdecydują się na taki krok, mogą nie tylko zarabiać na sprzedaży wina, ale także tworzyć markę winiarską, którą będą mogli promować na rynku. Własna winnica może generować zyski nie tylko poprzez sprzedaż win, ale także poprzez turystykę winiarską i organizację wydarzeń. W tym przypadku cena wina w sklepie to tylko część składowa zwrotu.

fot. freepik.com

Najlepszy region na inwestycję w nieruchomość, czyli nie tylko Burgundia

Zakup winnicy w regionach takich jak Toskanii, Bordeaux, Rioja czy Kalifornii wiąże się z dużymi kosztami początkowymi (od 500 000 do kilku milionów euro), ale ma także duży potencjał generowania długoterminowych zysków, jeśli winnica jest dobrze zarządzana. Alkohol produkowany we własnej winnicy może osiągnąć wysoką cenę na rynku, zwłaszcza jeśli jest wyróżniające się jakością wina i nazwą.

5. Kupno istniejącej winnicy i marki - sprzedaż wina na własnych zasadach

Alternatywnie, inwestorzy mogą zdecydować się na zakup winnicy, która już posiada ugruntowaną markę oraz historię. Tego rodzaju inwestycja wiąże się z mniejszym ryzykiem niż zakup winnicy "od podstaw", ponieważ firma już funkcjonuje na rynku i generuje przychody.

fot. JB i PG

Czy inwestycja w wino może być pasją?

Kupno winnicy z ugruntowaną marką to szansa na stabilny dochód, zwłaszcza gdy marka posiada lojalną grupę klientów. Wartość takiej inwestycji będzie rosła w miarę rozwoju firmy, a inwestor może liczyć na zyski zarówno z produkcji, jak i ze sprzedaży wina pod istniejącą marką.

Zmiany w modzie alkoholowej

Warto zauważyć, że rynek wina, choć stabilny, przechodzi pewne zmiany, które mogą wpłynąć na jego dalszy rozwój i zwrot z inwestycji. Z jednej strony, wina wciąż cieszą się dużą popularnością, ale z drugiej strony, rosnące zainteresowanie alternatywnymi alkoholem, takimi jak piwo kraftowe czy napoje niskoalkoholowe, powoduje, że obszar ten dotyka lekka stagnacja. To może wpłynąć na ceny i popyt na niektóre winne roczniki.

Inwestycja w wino, akcje i indeks a unikatowe butelki wina - czyli jak zainwestować w wino i nie stracić?

Inwestowanie w wino — zarówno poprzez zakup unikatowych butelek, indeksy takie jak indeks Liv-ex Fine Wine 100, jak i poprzez zakup akcji firm związanych z produkcją win — to atrakcyjna forma dywersyfikacji kapitału, zwłaszcza w czasach, gdy rynki finansowe podlegają silnym wahaniom wywołanym decyzjami geopolitycznymi. Wybór odpowiedniej ścieżki inwestycyjnej powinien zależeć od dostępnego kapitału oraz profilu ryzyka inwestora. Przy mniejszych finansach (od kilku tysięcy euro) bardziej dostępny będzie zakup akcji dużych koncernów winiarskich lub fundusze ETF powiązane z rynkiem alkoholi luksusowych. Jednak należy pamiętać, że są one wrażliwe na zmienność rynku podobnie jak inne papiery wartościowe. W tym obszarze pomocne bywają platformy inwestycyjne. Czasami przyda się również sommelier.

Natomiast osoby dysponujące większym kapitałem (od kilkunastu tysięcy euro wzwyż) mogą rozważyć zakup win inwestycyjnych. Tu kluczowe jest wybieranie butelek renomowanych producentów z najlepszych roczników, korzystanie z profesjonalnych doradców oraz zapewnienie odpowiedniego przechowywania w warunkach kontrolowanej temperatury i wilgotności. Równie ważne jest odpowiednie ubezpieczenie kolekcji (polisa obejmująca ryzyko kradzieży, uszkodzeń czy katastrof naturalnych jest niezbędna). Dla najbardziej zamożnych inwestorów alternatywą może być zakup udziałów w profesjonalnych piwnicach inwestycyjnych lub nawet własnej winnicy. Luksusowe alkohole, w tym wysokiej klasy wina, stają się coraz bardziej uznanym narzędziem ochrony majątku w trudnych czasach — ich wartość rzadko koreluje bezpośrednio z indeksami giełdowymi, a ograniczona podaż najcenniejszych roczników dodatkowo wzmacnia ich atrakcyjność jako aktywów defensywnych. Jednak aby naprawdę nie stracić na inwestycji w wina, konieczna jest dogłębna wiedza o rynku, długoterminowe podejście oraz świadomość, że płynność (możliwość szybkiej odsprzedaży) takich aktywów może być ograniczona.

Unikatowe wina prosto z aukcji, czyli jakie roczniki i winnice cieszą się zaufaniem inwestorów?

Rynek win inwestycyjnych koncentruje się wokół kilkudziesięciu najbardziej renomowanych producentów i legendarnych roczników, które osiągają najwyższe ceny na aukcjach i stanowią stabilną lokatę kapitału. Inwestorzy poszukują przede wszystkim win o ograniczonej produkcji, znakomitej opinii krytyków i udokumentowanym potencjale starzenia.

- Bordeaux (Francja): Château Lafite Rothschild, Château Mouton Rothschild, Château Margaux, Château Latour, Château Haut-Brion – roczniki: 1982, 1996, 2000, 2005, 2009, 2010.

- Burgundia (Francja): Domaine de la Romanée-Conti (szczególnie Romanée-Conti Grand Cru), Domaine Leroy – roczniki: 1999, 2005, 2010, 2015.

- Toskania (Włochy): Masseto, Tenuta San Guido (Sassicaia), Ornellaia – roczniki: 1985 (Sassicaia), 2001, 2016.

- Piemont (Włochy): Giacomo Conterno (Monfortino Barolo Riserva), Gaja – roczniki: 2000, 2013.

- Napa Valley (USA): Screaming Eagle, Harlan Estate – roczniki: 1992, 2007, 2012.

Małe winnice butikowe:

- Marsovin (Malta) – edycje limitowane, np. "Primus" czy "Cheval Franc" – cenione za rzadkość i jakość.

- Sine Qua Non (USA) – mikroprodukcje kultowych win w Kalifornii.

- Penfolds (Australia) – zwłaszcza legendarne Grange Hermitage.

- Vega Sicilia (Hiszpania) – Unico i Valbuena, cenione za trwałość i prestiż.

5 win, które zaskoczyły rynek win

- Domaine de la Romanée-Conti Romanée-Conti Grand Cru 1945 – sprzedane za 558 000 dolarów w 2018 r.

- Château Mouton Rothschild 1945 – jedna z najbardziej kultowych butelek Bordeaux, ceny sięgające 300 000 dolarów.

- Screaming Eagle Cabernet Sauvignon 1992 – butelka sprzedana na aukcji za 500 000 dolarów.

- Cheval Blanc 1947 – jedno z najwybitniejszych win świata, na aukcjach osiągające ceny powyżej 300 000 dolarów.

- Penfolds Grange Hermitage 1951 – sprzedany za ponad 142 000 dolarów, rekord dla wina australijskiego.

fot. JB

Inwestycja w wina unikatowe wymaga nie tylko kapitału, ale i wiedzy – wybierając prestiżowe winnice, wybitne roczniki i ograniczone edycje, inwestorzy zwiększają szansę na znaczący wzrost wartości swojego portfela w czasie.